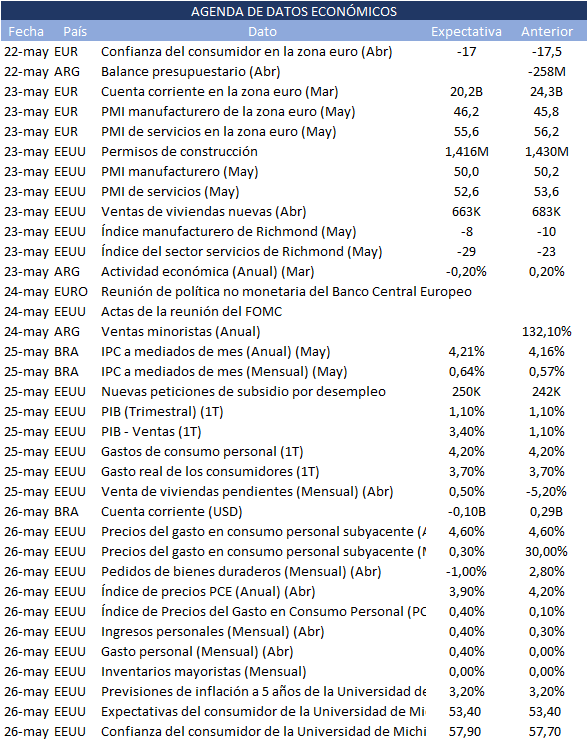

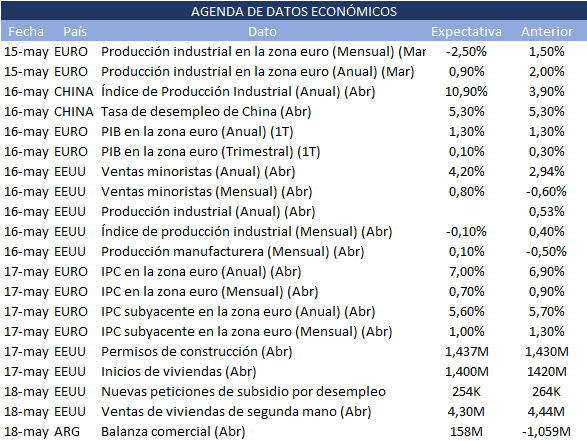

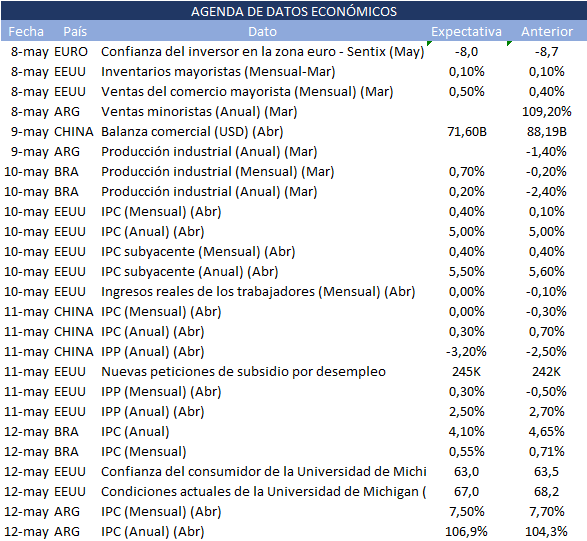

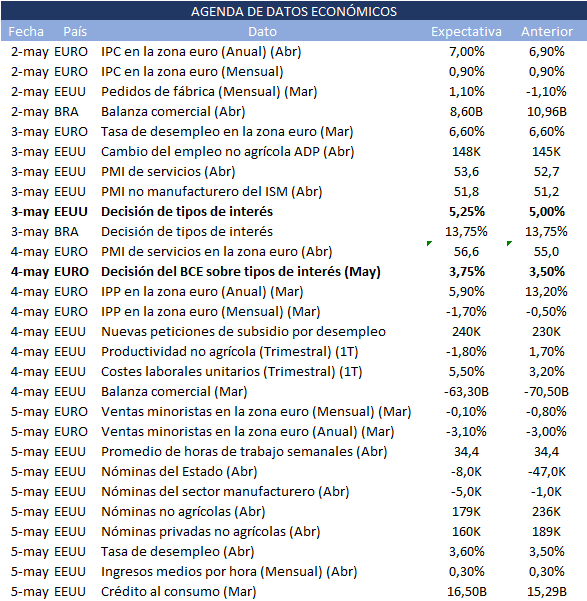

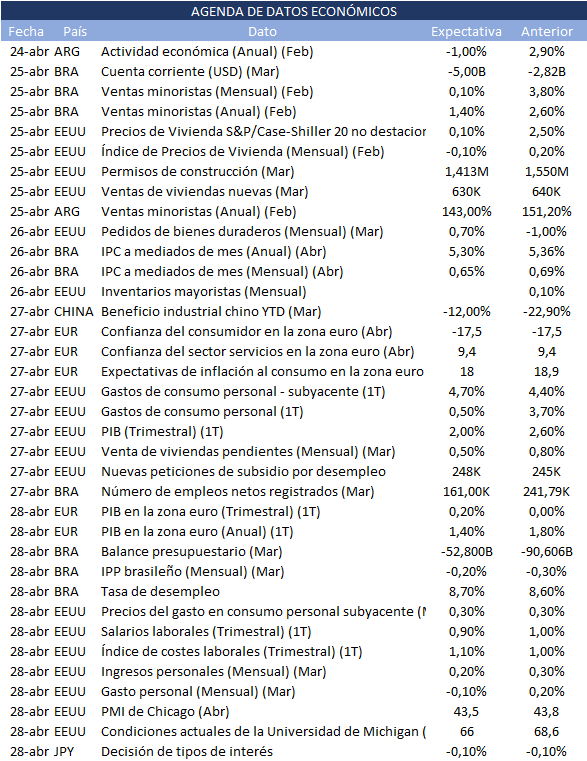

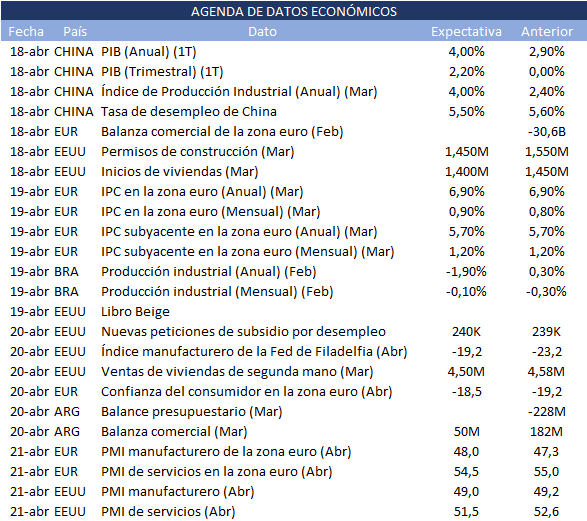

Iniciamos una semana (22 al 26 de mayo) en la que se publicarán una multitud de datos macro. En especial, los PMIs preliminares de mayo de EE.UU. y Europa, donde se espera seguir viendo un sector manufacturero en contracción (por debajo de 50), mientras que el sector servicios se mantendría en zona de expansión (por encima de 50), aunque desacelerándose respecto al mes anterior. Por tanto, más señales de ralentización del ciclo económico.

A continuación, los 5 eventos económicos que los operadores de los mercados vigilarán muy de cerca esta semana:

- Minutas de la Reserva Federal

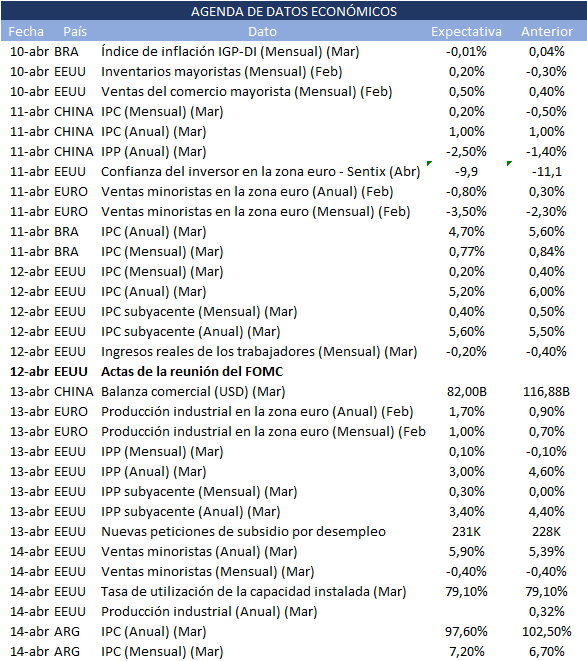

Este miércoles se publicarán las minutas de la última reunión del Comité Federal para el Mercado Abierto (FOMC, por sus siglas en inglés), en las cuales los operadores del mercado buscarán pistas sobre las próximas acciones del banco central.

Los analistas están anticipando que, este año, no habrá más alzas en las tasas de interés, pero tampoco habrá recortes.

La semana pasada, Powell sugirió que el endurecimiento de las condiciones crediticias tras las turbulencias en el sector bancario podría significar que el banco central no necesitará elevar los costos de endeudamiento tanto como preveía anteriormente para contener la inflación.

- PBI estadounidense 1T 2023

Uno de los indicadores clave de esta semana será la segunda lectura estimada del PIB de EE. UU. para el primer trimestre. La primera lectura mostró un crecimiento del PIB anualizado de 1,1% (vs. 2,6% en el cuarto trimestre de 2022). Además, la Oficina de Análisis Económico publicará datos sobre el deflactor del PIB (que indica qué porcentaje del crecimiento económico se debe solo a la inflación) e indicadores de consumo privado, incluido PCE Core, que muestran el cambio trimestral en el gasto del consumidor, excluyendo alimentos y energía.

Otros datos relevantes que se publicarán en Estados Unidos serán el ingreso y gasto personal de abril, un indicador que mostrará el escenario completo del gasto de las familias en bienes y servicios en medio de un contexto de mayor costo de financiamiento. Y, como todas las semanas, también se conocerán las solicitudes de subsidio por desempleo.

- Actividad económica en Argentina

El martes, Argentina difunde el estimador mensual de actividad económica de marzo, que sirve de adelanto del producto interior bruto trimestral y que llegará precedido de la variación nula de la economía que se dio en febrero, que evidenció el estancamiento que transita la economía del país en un contexto de alta inflación, devaluación de la moneda y elevadas cifras de pobreza.

- Incertidumbre en torno a las negociaciones sobre el techo de deuda

El presidente de Estados Unidos, Joe Biden, y el presidente de la Cámara de Representantes, Kevin McCarthy, se reunirán hoy mientras los legisladores de Washington luchan por alcanzar un acuerdo para elevar el techo de la deuda de más de 31 billones de dólares y evitar un posible impago.

La secretaria del Tesoro, Janet Yellen, ha insistido en la necesidad de resolver pronto el problema ante el riesgo de no poder pagar las facturas a principios de junio. Sin embargo, los analistas consideran que son bajas las probabilidades de un default ya que, en vísperas de las elecciones presidenciales del 2024, nadie querrá asumir el costo político de un escenario tan grave.

- Cumbre G7

Aunque la cumbre del G7 culminó ayer, las conversaciones sobre temas álgidos, como China y la guerra rusa en Ucrania, persisten en el ambiente.

Los líderes mundiales debatieron sobre cómo disminuir los riesgos provenientes de China, mientras se hace inevitable la dependencia hacia la segunda economía del mundo.

La mayoría de las medidas concretas anunciadas durante el G7 han tenido que ver con la guerra en Ucrania, incluyendo nuevas sanciones a Rusia.