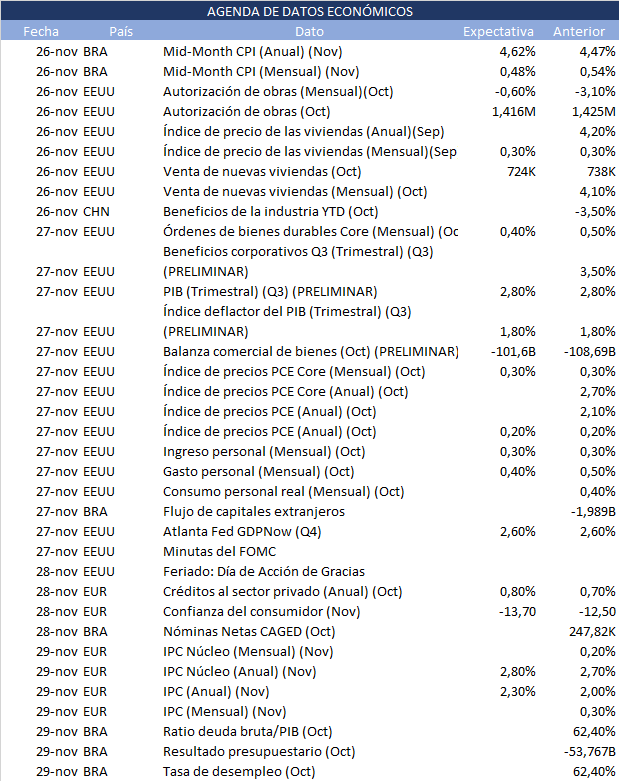

Se viene una semana clave (del 25/11 al 29/11) para los mercados internacionales. Estados Unidos dará a conocer su inflación del mes mediante la publicación del PCE; además de la revisión del PIB del tercer trimestre, por otro lado, se pondrá foco en la Conferencia de Prensa del FOMC donde se conocerán un tanto mejor los lineamientos futuros que seguirá la política monetaria. A nivel local hay nueva Licitación del Tesoro, que este viernes enfrenta vencimientos de S29N4 y de TDN24.

Esto es lo que hay que saber para comenzar la semana.

1. Minutas del FOMC

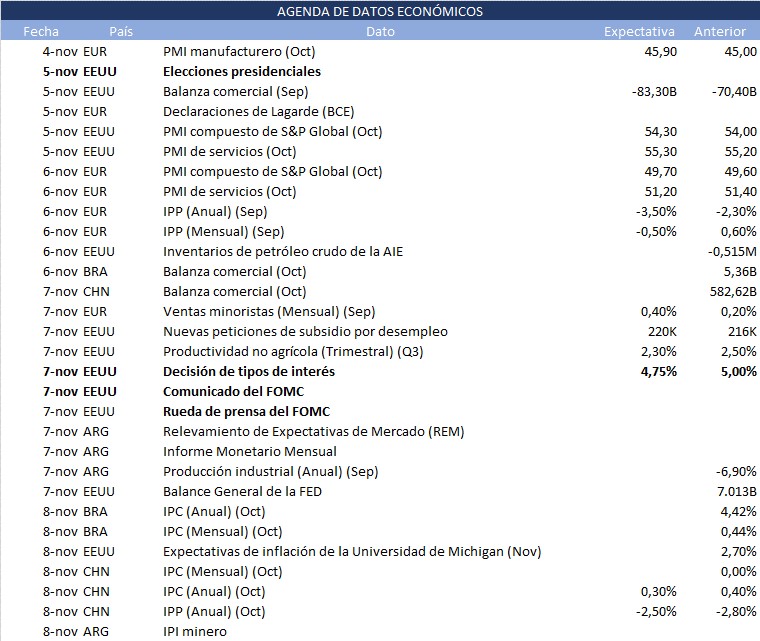

El martes 26 de noviembre la Reserva Federal publica las minutas de la última reunión del FOMC, celebrada el 7 de noviembre. Los inversores prestan atención a las mismas para tener información sobre el marco en el cual se toman las decisiones además de que da indicios sobre las decisiones a futuro de la política monetaria.

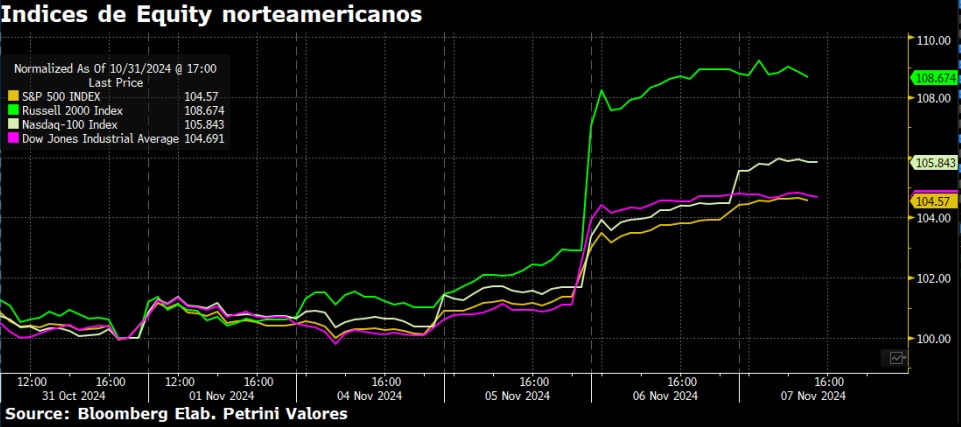

Luego de haber recortado 25 puntos básicos la tasa de interés, apenas dos días después de las elecciones, hubo un creciente ruido respecto a qué rumbo tomaría la Fed frente a un considerable cambio en el escenario base. La agenda de Trump de un país más proteccionista pero con múltiples desregulaciones y recortes impositivos podrían generar presiones inflacionarias que obligaran a la Fed a ser cautelosa frente a los recortes de tasas. Sin embargo, Powell en conferencia de prensa mencionó que el resultado electoral no modifica las decisiones de corto plazo, y que no cambiará tampoco el método: el ritmo de recortes dependerá de los resultados que se vayan observando.

En las minutas del martes se tendrán mejores indicios de las decisiones futuras de la Reservas Federal. Lo que el mercado pone en discusión es que todavía el escenario más probable es un recorte de tasas de 25 bps el 18 de diciembre, pero un potencial higher for longer para 2025.

2. Inflación del PCE de EEUU

El miércoles 27 de noviembre, el Bureau of Economic Analysis de Estados Unidos publica el dato de inflación del índice PCE (Personal Consumption Expenditures) para el mes de octubre. Este dato es clave porque es el dato de referencia de la Reserva Federal para medir los riesgos de inflación y así decidir sobre el ritmo de flexibilización de la política monetaria estadounidense.

De acuerdo a los discursos de Powell, el escenario base es de una convergencia de la inflación al 2% interanual, a pesar de la leve aceleración de los últimos meses. Para este mes se estima una nueva aceleración en la inflación interanual del índice. Se estima que el Core PCE acelere al 2.8% interanual (y se mantenga en el 0.3% mensual) mientras que el General PCE acelere al 2.3% respecto del 2.1% de septiembre.

3. PIB de EEUU

Otro dato relevante de Estados Unidos es el de la revisión del dato del PIB del tercer trimestre de 2024. El dato preliminar publicado el 30 de octubre dio un crecimiento trimestral anualizado del 2,8%. Estados Unidos viene siendo la economía más sólida estos últimos años, ya que fue la última (y la que menor ritmo lleva) en bajar las tasas de interés; y a pesar de que esta se mantiene restrictiva el país sostiene una alta tasa de crecimiento. Este dato es clave dado que posiciona al dólar como la moneda que más se fortalece. El índice DXY viene creciendo debido a que las monedas de mayor importancia en la canasta de monedas contra las que se mide el índice están debilitándose por llevar recortes de tasas más agresivos para enfrentarse a mayores dificultades de su crecimiento.

4. Datos económicos de Brasil

Esta semana se publican en Brasil algunos datos económicos relevantes. Hoy lunes se dio a conocer el dato de cuenta corriente, dio un déficit de 5.88 billones de dólares, levemente inferior al de 6 billones que estimaba el mercado. También se publicó el dato de inversión extranjera directa, que aumentó del 5,2B en dólares a 5,72B (al contrario de lo que se esperaba, que era una contracción a 4,7B).

El martes se publican datos estimativos de la inflación de noviembre. Se publica el mid-month CPI de noviembre, que estima la inflación tanto mensual como interanual del mes con los datos disponibles a mitad del mes. Con los datos que se fueron recabando, se estima que en noviembre la inflación de Brasil se desacelera en términos mensuales al 0,48% pero se acelere en términos interanuales al 4,62%. El viernes se publicará la tasa de desempleo y datos fiscales como el ratio de deuda bruta respecto del PIB y el resultado presupuestario de octubre.

Estos datos son relevantes para conocer el escenario en que el Banco Central de Brasil elegirá su política monetaria. En septiembre, Brasil no solo interrumpió los recortes de la tasa Selic de política monetaria, sino que empezó a aumentarla ya que la inflación interanual había comenzado a elevarse en vez de converger al target del 3%.

5. Argentina: Nueva Licitación

El Ministerio de Economía anunció la nueva Licitación que se llevará a cabo este miércoles 27, pues el viernes deberá afrontar vencimientos por $5,2 billones de S29N4 y de TDN24. Se incluyen instrumentos LECAP 2025; BONCAP 2025 y 2026; y finalmente dos BONCER cero cupón con vencimiento 2026. En las últimas dos licitaciones, únicamente se ofrecieron BONCER.

Por otro lado, las miradas estarán puestas en el ritmo de compras de divisas, luego de que la semana pasada el BCRA moderó las compras netas de divisas en el MULC, aunque continuó siendo comprador neto, pues cerró la última semana liquidando compras por USD 349 mn.