La semana que inicia estará cargada de datos, ya que los mayores bancos centrales del mundo celebrarán sus reuniones de política monetaria y tres de las cuatro principales empresas estadounidenses por capitalización de mercado presentarán sus resultados.

Además de la Fed, esta semana tomarán decisiones sobre su política monetaria el Banco Central Europeo, el Banco de Inglaterra y el Banco de Brasil que sería el único que no tocaría la tasa de interés. En los otros tres casos, habrá aumentos porque la prioridad es bajar la inflación aunque el riesgo de recesión está latente en todos los países desarrollados.

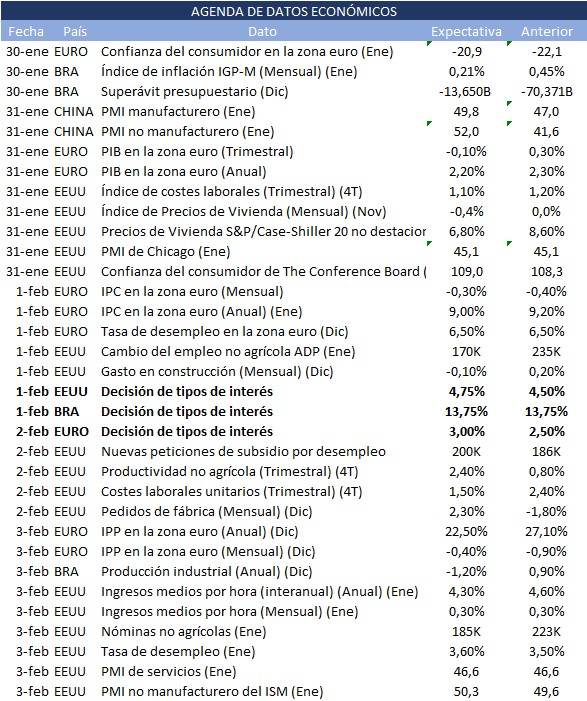

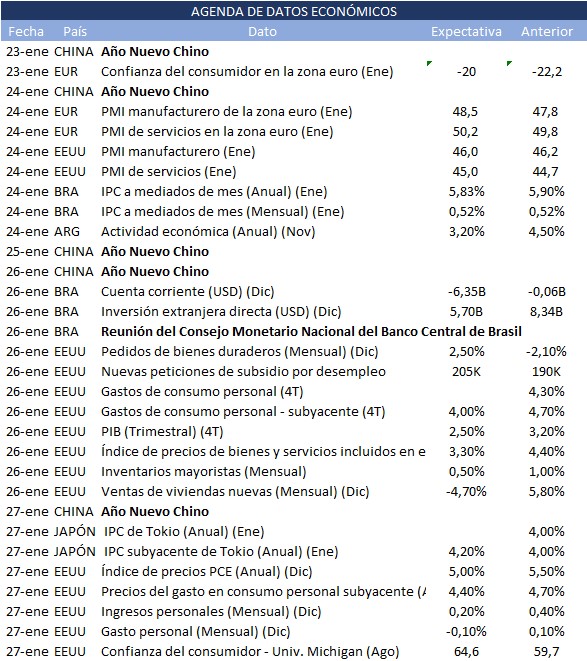

El mercado espera una disminución en el ritmo de subidas de la Reserva Federal, pero se espera que el Banco Central Europeo y el Banco de Inglaterra suban los tipos en 50 puntos básicos. Además, el viernes se publicará el informe de empleo de Estados Unidos y los mercados chinos reactivaran su actividad tras las festividades del Año Nuevo Lunar.

Esto es lo que hay que saber para empezar la semana.

- ¿Ralentización por parte de la Fed?

Los analistas esperan una subida de tipos de 25 puntos básicos, ralentizando la subida por segunda reunión consecutiva.

Nuevamente, los inversores estarán muy atentos a las declaraciones posteriores del presidente de la Fed, Jerome Powell, en busca de cualquier indicio sobre cuánto subirán los tipos y cuándo podrían considerar los funcionarios realizar una pausa.

- El BCE sube la tasa y sigue agresiva

El mercado descuenta que el BCE subirá los tipos en 50 puntos básicos hasta el 3% cuando se reúna el jueves, pero lo que suceda después no está claro. Es probable que la presidenta del BCE, Christine Lagarde, mantenga una postura agresiva, ya que la inflación subyacente sigue siendo elevada a pesar de la creciente discrepancia entre los responsables de la política monetaria, con voces más pesimistas que argumentan que la inflación ha retrocedido desde que registrara máximos históricos.

- Datos económicos en EEUU y la Eurozona

Se espera que el informe de empleo en EEUU muestre que la economía ha creado 185.000 puestos de trabajo en enero, frente a los 223.000 del mes anterior, mientras que se prevé que la tasa de desempleo suba hasta el 3,6%. La remuneración media por hora probablemente disminuya ligeramente con respecto al mes anterior.

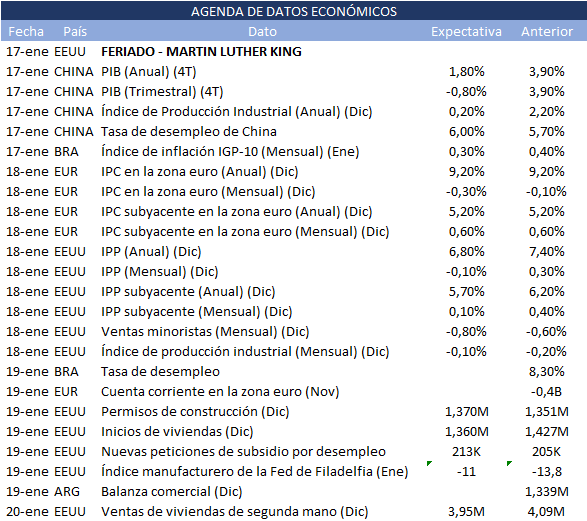

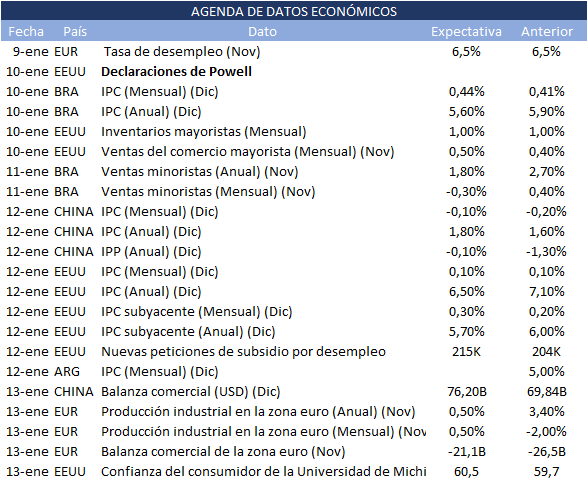

El calendario económico de esta semana también incluye el informe sobre ofertas de empleo de diciembre el miércoles, junto con los PMI del Instituto de Gestión de Suministros.

Por su parte, antes de la reunión del día jueves, la eurozona publicará el martes el PIB del cuarto trimestre, que se espera muestre una pequeña contracción. El miércoles, el bloque publicará los datos de inflación de enero, que se espera se haya moderado por tercer mes consecutivo.

- Resultados de empresas

Apple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN) y Alphabet (NASDAQ:GOOGL), tres de las cuatro mayores empresas estadounidenses por valor de mercado, presentarán sus resultados el jueves, en plena temporada de presentación de resultados. Meta (NASDAQ:META) Platforms presentará sus resultados el miércoles.

Microsoft (NASDAQ:MSFT), la cuarta de las empresas de gran capitalización estadounidenses, ya presentó sus resultados la semana pasada que alcanzaron los objetivos de Wall Street, aunque presentó unas previsiones mediocres que no favorecieron al sector tecnológico en general.

- Reabren los mercados chinos

Los mercados financieros chinos reabren sus puertas tras la semana de festividades del Año Nuevo Lunar y tratarán de retomar su actividad donde la dejaron: en máximos de cinco meses en el caso de las empresas estrella de la China continental.

Es probable que los datos del PMI del martes muestren algún impacto de la reactivación económica de China, repuntando la actividad del sector servicios hacia territorio de expansión. Se espera que el sector manufacturero siga en contracción, en gran parte debido a las festividades de Año Nuevo, y el mes que viene debería traer un fuerte repunte.