Con la llegada del nuevo gobierno, las medidas económicas tomadas hasta acá, y el pago del cupón de renta del 9 de enero los bonos soberanos pasaron a ser una buena alternativa de inversión por la expectativa de que Argentina se ha propuesto llevar adelante un ajuste fiscal y una corregir los desequilibrios que mejorarían su posición para hacer frente a las deudas y recuperar su capacidad de acumular reservas de manera sostenida.

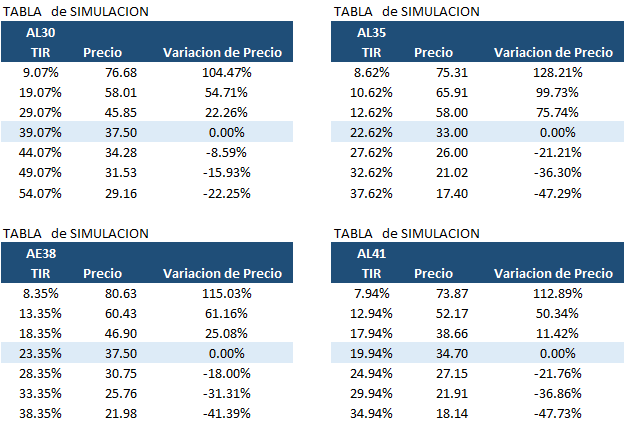

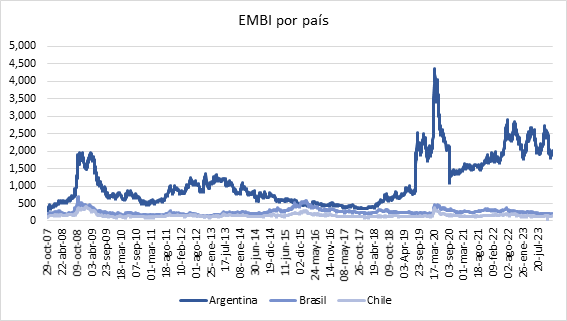

En este contexto, el mercado ve oportunidades y resulta útil analizar la sensibilidad de los precios a las variaciones las tasas de rendimiento que tienen implícito el riesgo país (EMBI)[1] argentino. Hoy el riesgo país está en los 2000 puntos básicos y a los precios actuales luego del pago del cupón los títulos están negociando con retornos (medidos por TIR) del 20 % y el AL30 con TIR del 38,9%. Si esta situación mejorara y el riesgo país disminuyera, entonces se produciría en el mercado una suba de los precios en dólares de los títulos soberanos y en consecuencia los rendimientos bajarían. En los cuadros siguientes se simula variación de precio que se produce para cada escenario. Si bien es necesario ponderar otros factores, la sensibilidad de los precios a cambios en el riesgo país (componente de la TIR) parece ser una buena aproximación para determinar cuál podría ser la trayectoria de la deuda soberana en cada uno de los contextos.

Solo a manera de dato histórico, cuando en Setiembre de 2020 se realizó el canje de deuda por la cual surgieron estos Títulos, el riesgo país estaba a 1000 puntos y hoy ese mismo indicador está exactamente al doble de ese valor. El mayor rendimiento que tiene un bono argentino respecto a los países vecinos es la compensación por existir una probabilidad de incumplimiento.

Fuente: JPMorgan – BCRD