Estados Unidos:

- Los datos relacionados a empleos parecen mostrar a una economía que no termina de ceder y la tesis de un aterrizaje suave empieza a ganar terreno. El ISM Non-manufacturing publicado el día lunes, y los jobless claims del jueves nos mostraron números algo menos recesivos de lo esperado. Los discursos de los presidentes de las reservas de Cleveland y Minneapolis acompañan lo dicho por Powell donde no se van a apurar en realizar recortes de tasas hasta no ver efectivamente a la inflación controlada. Dado que no ven un golpe duro en el nivel de actividad de la economía americana es completamente lógico que no tengan incentivos a apurarse con la baja de tasas.

- Claro está que esta demora en el recorte de tasas debería haberle pegado más a Wall Street, sin embargo, esta semana el driver de los bulls fueron los reportes de ganancias que superaron las expectativas. En promedio superaron en 6 puntos porcentuales los earnings per share, esto es el doble de lo superado en el promedio histórico. Mcdonalds, Caterpillar, Disney, son algunas de las empresas que tuvieron buenos reportes esta semana. El $SPY terminó la semana con ganancia por encima del 1.5%. Por lo tanto, parece que está empezando a ganar terreno la tesis de un aterrizaje suave para la economía de los Estados Unidos. La combinación de una inflación que pareciera querer ir hacia el objetivo de la FED más una economía que terminó mostrándose resiliente a recibir el impacto de la suba de tasas de los últimos tiempos es una combinación que gusta en el mercado. Un dato que le aportó cierta tranquilidad a la curva de tasas fueron las dos emisiones que realizó el gobierno americano. Una por 42 mil millones de dólares de 10-year notes a una tasa 2 puntos básicos menor a lo que cotizaban en secundario. Similar fue el caso de la emisión del jueves, donde fue el turno de los bonos a 30 años por un monto de 25 mil millones de dólares.

Argentina:

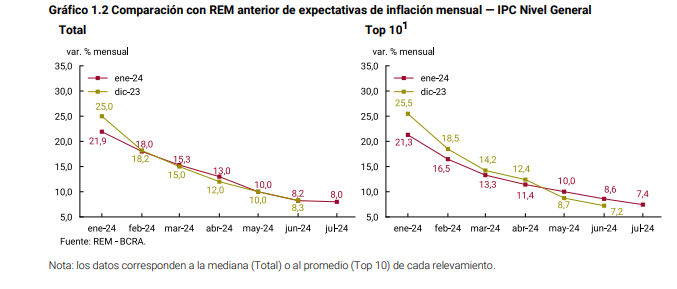

- Se publicó un nuevo informe de relevamiento de expectativas de mercado (REM). Se hizo una revisión a la baja para la inflación de enero desde 25% del último REM a un 21,9%. Sin embargo, preocupa que la expectativa de inflación para el año subió fuerte (+14pp) para situarse en 227% i.a.

- Ley Ómnibus: por supuesto que el evento de la semana en Argentina fue la caída de la ley ómnibus en el congreso. Luego de conocido el suceso, los bonos fueron muy golpeados sobre todo los globales que tuvieron caídas desde 3,6% (GD29) hasta un 7,53% (GD41). Luis Caputo rápidamente salió a comentar que el equilibrio fiscal no iba a estar en peligro a pesar de la caída del proyecto de ley.

Opinión – View Argentino:

- Si bien la promesa del gobierno de Milei de ser fiscalmente responsable es muy creíble tenemos que pensar a qué costo se va a realizar ese ajuste. Es decir, que tan fuerte será la recesión de este año y que tanto le va a pegar en las ganancias de las empresas. Para tener una idea de cómo arrancó el año, las ventas minoristas cayeron 28% interanual en términos reales. Las acciones sufrieron y seguirán sufriendo más que los bonos dada esta combinación de factores. Sin consenso político para grandes reformas pro mercado, el clima para hacer negocios en el país no podrá cambiar rotundamente y esto impide la llegada de inversiones extranjeras que son el mecanismo mediante el cuál un programa de ajuste como el de Milei pudiese llegar a no ser recesivo en el corto plazo.

Tenemos un gobierno que respetará los contratos y pagará deuda en tiempo y forma. Bajará déficit y emisión a como dé lugar, y esto generará fuerte recesión para este 2024. ¿Podrá Milei soportar el costo social y político de este ajuste para poder cosechar los brotes verdes más adelante? No lo sabremos hasta dentro de un buen tiempo, por eso vemos óptimo desde el punto de vista riesgo/beneficio estar en bonos y mientras más amortizaciones y pago de interés tengan en el período Milei mejor.