Esta semana (del 25/3 al 29/3) seguimos teniendo eventos relevantes a nivel mundial en la economía; siendo Estados Unidos y China nuevamente los protagonistas. La semana pasada cerraron al alza los mercados de equity y bonos norteamericanos; aunque si bien solo se prevén tres recortes de tasas y quedará más alta de lo que se dijo en la última reunión del año pasado, las proyecciones económicas de crecimiento y de desempleo fueron más favorables.

Esto es lo que hay que saber para empezar la mañana.

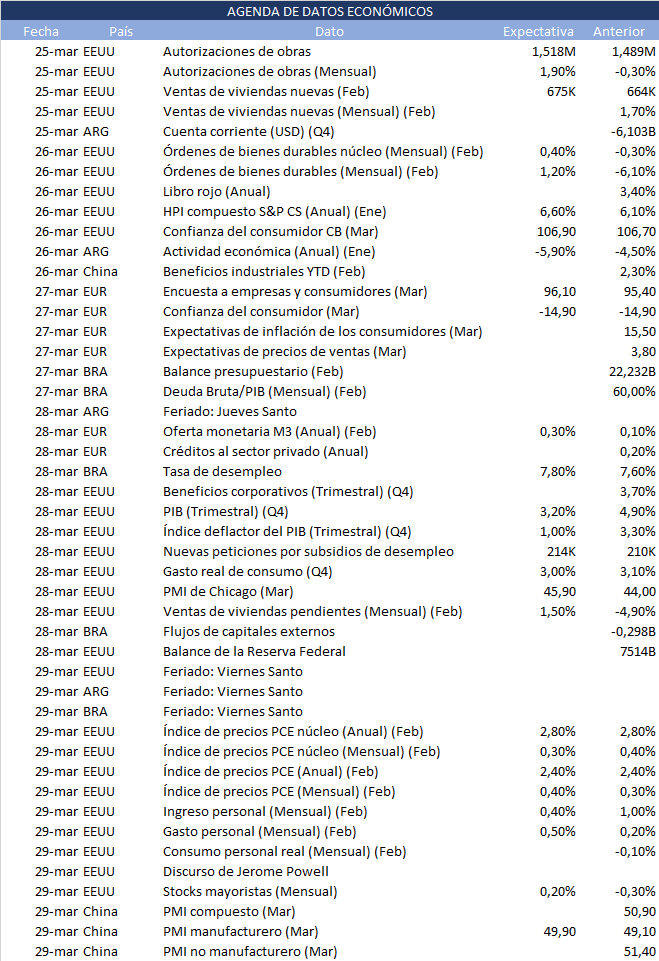

1. Más datos de las viviendas en Estados Unidos

Esta semana se publican algunos datos importantes del sector inmobiliario estadounidense a los que hay que prestar atención: se publicaron las ventas de nuevas viviendas de febrero y las autorizaciones para la construcción hoy lunes, el índice HPI (de precios de las viviendas) de S&P se publica el martes y las ventas pendientes de viviendas (contratos cuya transacción está pendiente de cerrarse) el jueves.

En cuanto a las autorizaciones de las obras, aumentaron respecto del mes pasado incluso más de lo que a priori se esperaba (2,4% contra 1,9% de variación mensual). Las ventas de nuevas viviendas, sin embargo, cayeron (cuando se esperaba que aumentaran a 675K disminuyeron a 662K). Para el índice HPI se estima un aumento mayor al del mes pasado (6,6% contra 6,1%). Finalmente, se espera un aumento del 1,5% de las ventas pendientes de inmuebles, tras haber caído un 4,9% el mes pasado.

2. Indicadores de ingreso y gasto en EEUU

También de Estados Unidos conoceremos datos claves de la economía real; con una agenda apretada que contiene las publicaciones del PIB trimestral del 4to trimestre de 2024, el índice deflactor del PIB, el gasto y el ingreso personales y también el consumo personal real.

El primer dato se conocerá el miércoles, con un crecimiento inferior al último dato registrado (3,2% contra 4,3%). El jueves salen los datos restantes: el ingreso y el gasto personal (se estima que ambos aumentarán, pero que desacelerará el primero y se acelerará el segundo respecto a los aumentos anteriores) y el consumo personal real. Estas estimaciones se mantienen en línea con el optimismo con el que cerraron los mercados la semana pasada.

3. PMI en China

No ha sido una buena semana para China, a diferencia de los buenos desempeños que se vieron en los mercados mundiales (Estados Unidos, América Latina, Europa y Japón). Los mercados en China mermaron esta semana aunque este mes registra alzas.

Esta semana se publican algunos indicadores relevantes. Estos son los beneficios acumulados YTD de la industria el martes 26 de abril, y los PMI manufacturero, no manufacturero y compuesto este viernes 29.

Poniendo foco en los PMI, el manufacturero se sitúa en el tramo contractivo pero nuevamente el estimado tiene a acercarse a 50 (49,90 contra 49,10 del valor anterior). El PMI compuesto y el no manufacturero registraron valores expansivos en los últimos meses y podrían mantenerse ahí.

4. Situación en Argentina

Esta semana en Argentina estamos en un contexto clave para la gestión de Milei, que sigue en la senda entre los resultados macro positivos de los últimos tiempos (inflación alta pero desacelerando, resultados primarios y financieros positivos de enero y febrero) y las dificultades políticas de lograr las reformas que permiten sostener estos resultados.

De momento, los mercados ponderan más lo primero que lo segundo: los bonos en dólares continúan en rally y el MERVAL tuvo una gran semana. El tema es que la licuación de las jubilaciones está llegando a su fin, dado que el gobierno anunciará una actualización de las mismas y una nueva fórmula para una más ágil actualización.

El Gobierno necesita que se aprueben las reformas estructurales de la Ley de Bases debido a que la inflación que era protagonista en los resultados de los primeros meses por la licuación de gastos, se estima que continuará bajando y que podría alcanzar un solo dígito en mayo. Esta semana aparecerán proyecciones privadas para la misma, que es algo a lo que también hay que estar atentos.

5. PCE y Discurso de Jerome Powell

Hicimos mención de algunos resultados a tener en cuenta de lo que se está previendo acerca de la política monetaria de este 2024, sabiendo que este viernes habrá discurso de Jerome Powell. La semana pasada, a pesar de que se sabía y daba por sentado que la Fed iba a mantener las tasas en 5,5%, el pesimismo se vio opacado por el optimismo de las proyecciones económicas (menor desempleo y mayor crecimiento del esperado según la última reunión de la Fed del año pasado).

El mismo viernes, también se publica el índice PCE , el favorito de la Fed, que es información clave para la política monetaria futura. No se esperan grandes variaciones, ya que el interanual del PCE núcleo se mantendría en 2,8% y el PCE en 2,4%. Se espera un aumento mensual menor del núcleo (0,4% contra 0,3% del general).