Los mercados entran en las últimas ruedas de 2023 después de que el presidente de la Reserva Federal, Jerome Powell, anunciara que el histórico ajuste de la política monetaria probablemente ha terminado y que “ya se vislumbra” el debate sobre los recortes de tipos. Esta semana (18/12 al 22/12) los inversores conocerán el dato definitivo de inflación de Estados Unidos para este año, mientras que el Banco de Japón podría estar acercándose a un importante giro de política monetaria largamente esperado.

Esto es lo que hay que saber para empezar la semana.

- Datos de Estados Unidos

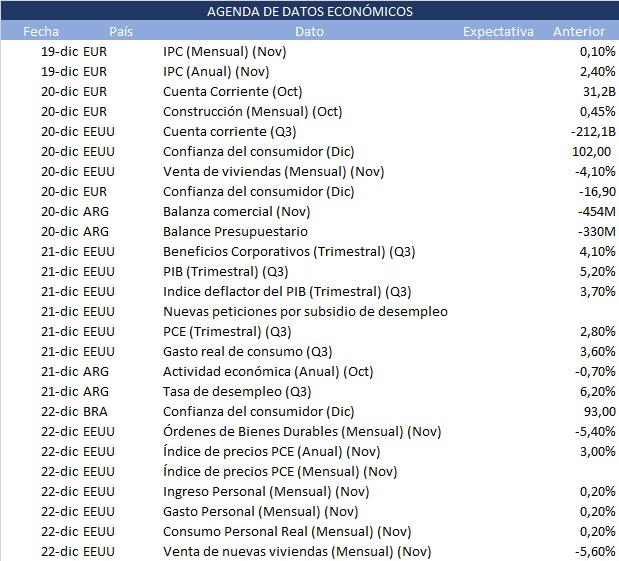

Los inversores conocerán el último dato de inflación de este año con la publicación el viernes del informe de gastos de consumo personal, el principal indicador de inflación de la Reserva Federal.

Los economistas prevén que el índice de precios PCE se habría mantenido inalterado en noviembre por segundo mes consecutivo, mientras que el índice subyacente, del que se excluyen los costes volátiles de los alimentos y la energía, habrá subido en un 0.2%.

También se publicarán datos de confianza de los consumidores, solicitudes iniciales de subsidio por desempleo y pedidos de bienes duraderos, mientras que las actualizaciones sobre el sector inmobiliario incluirán informes de ventas de vivienda nueva y construida.

- ¿Habrá un rally de Navidad?

El índice Dow Jones de industriales registró nuevos máximos históricos, y el S&P 500 registró la séptima semana consecutiva de ganancias en su racha ganadora semanal más larga desde 2017.

El optimismo entre los inversores se ha atenuado después de que el presidente del Banco de la Fed de Nueva York, John Williams, dijera el viernes que era demasiado pronto para hablar de recortes de tipos.

“Lo que creo que ha quedado claro esta semana es que (el presidente de la Fed, Jerome Powell) no quiere castigar excesivamente a la economía con (tipos) más elevados más tiempo sin una buena razón”, ha dicho a Reuters Kim Forrest, director de inversiones de Bokeh Capital Partners en Pittsburgh.

“No sé si vamos a tener lo que se considera un rally de Papá Noel, pero parece que, teniendo en cuenta todos los factores, podríamos derivar al alza desde aquí”.

- El Banco de Japón podría cambiar su estrategia

Aumentan las expectativas de que el Banco de Japón pueda poner fin a los tipos de interés negativos en los próximos meses, convirtiéndose de nuevo en un caso atípico a escala mundial, ya que la atención de la Reserva Federal y de otros grandes bancos centrales se centra en cuándo empezarán a recortar los tipos.

Es poco probable que se anuncie algún cambio en la próxima reunión de política monetaria del Banco de Japón, que se celebrará el martes, pero los inversores estarán atentos al anuncio sobre los tipos del banco en busca de indicios de que podría producirse un giro en su próxima reunión de enero.

El gobernador del Banco de Japón, Kazuo Ueda, declaraba la semana pasada que el banco central se enfrentaba a una situación “aún más difícil” a finales de año y principios de 2024, lo que ha sacudido a los mercados, ya que los especuladores aumentan las apuestas a que un cambio de política monetaria es inminente.

- El oro se encamina a un año de suba

El oro se encamina a registrar su primera subida anual desde 2020, impulsado por el debilitamiento del dólar y las crecientes expectativas de recortes de tipos en 2024.

Los tipos de interés más bajos impulsan el atractivo de mantener lingotes, que no generan rendimiento.

Los rendimientos reales de los bonos de Estados Unidos a 10 años llevan aumentando sin parar desde principios de 2022, aunque hasta junio no entraron en territorio positivo, haciendo retroceder al oro desde casi máximos históricos. Ahora se encuentran en máximos de ocho años, pero esto no ha sido un obstáculo para que el oro supere los 2.000 dólares por onza. Aun así, el precio sigue un 20% por debajo de sus máximos históricos ajustados a la inflación, que superaron los 2.500 dólares en 1980.

Los inversores apuestan por una oleada de recortes de tipos el año que viene, mientras que la incertidumbre política y económica va en aumento, lo que podría augurar un momento dulce para los inversores en oro.

- Datos del Reino Unido

La inflación de Reino Unido se sitúa actualmente en más del doble del objetivo del 2% fijado por el Banco de Inglaterra, y es probable que los datos del miércoles confirmen que las presiones sobre los precios siguen siendo elevadas en comparación con otras economías importantes.

Este mes, la libra ha alcanzado máximos de tres meses frente al euro después de que la inflación de la zona euro cayera bruscamente, lo que alimentó las especulaciones de que el Banco de Inglaterra tardaría más en recortar los tipos que el Banco Central Europeo.

Pero unos tipos elevados también podrían llevar a la recesión a la economía británica —que el Banco de Inglaterra cree que se estancará en 2024—, lo que significa que la fortaleza de la libra no es una apuesta en una sola dirección. El destino de la libra depende de si el Banco de Inglaterra sigue reaccionando a las tendencias actuales de la inflación o adopta la perspectiva a más largo plazo de que el debilitamiento económico frenará los salarios y los precios.