Tras la reunión entre los legisladores en el Capitolio este fin de semana que a última hora condujo a un sorprendente acuerdo de financiación a corto plazo que evitó el cierre del Gobierno estadounidense, esta semana (02/10 al 06/10) los inversores se centrarán en los datos de empleo de Estados Unidos y en las comparecencias del presidente de la Reserva Federal, Jerome Powell, y de la presidenta del Banco Central Europeo, Christine Lagarde.

Esto es lo que hay que saber para comenzar la semana.

1. Informe de empleo no agrícola

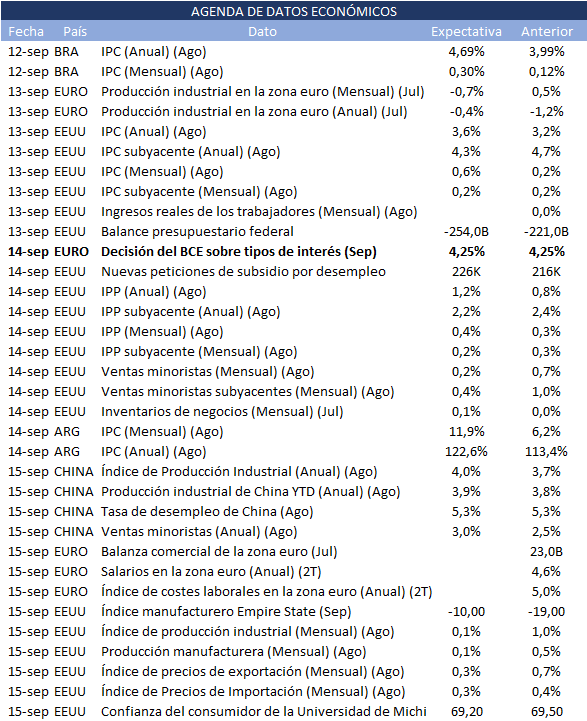

Todo apunta a que la economía creó 163.000 puestos de trabajo el mes pasado, una cifra ligeramente inferior a los 187.000 de agosto.

Una cifra superior a la prevista podría subrayar la postura de la Reserva Federal de “tasas más altos más tiempo”.

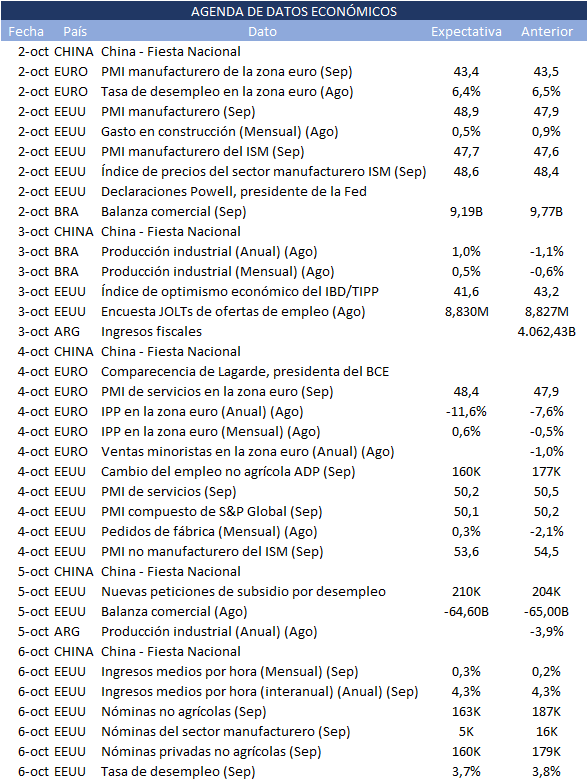

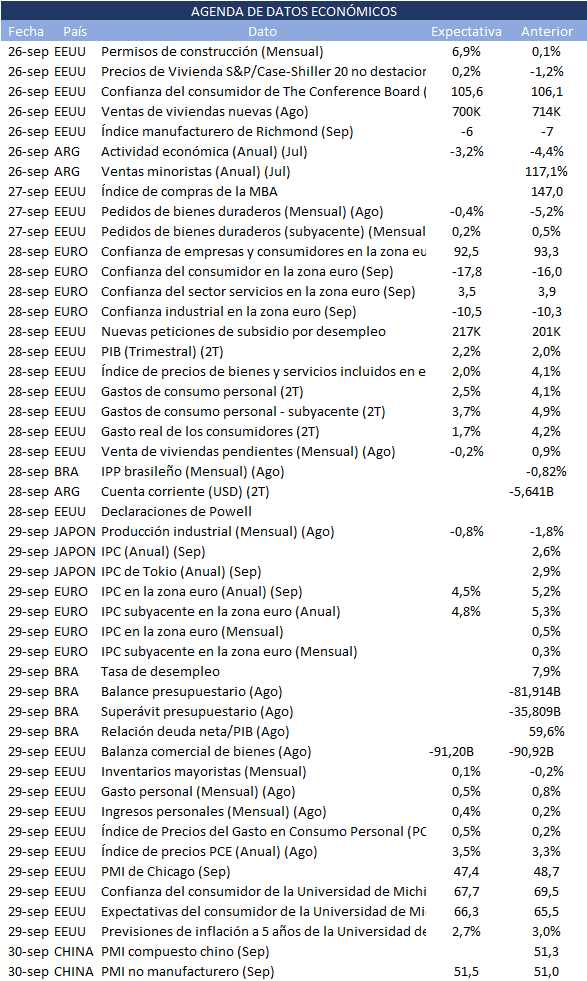

Antes del informe del viernes, el martes se publicará el informe de empleo JOLTS de agosto, seguido un día después por la publicación del informe nacional de empleo de ADP sobre la contratación en el sector privado, que se espera apunte a una moderación del crecimiento del empleo.

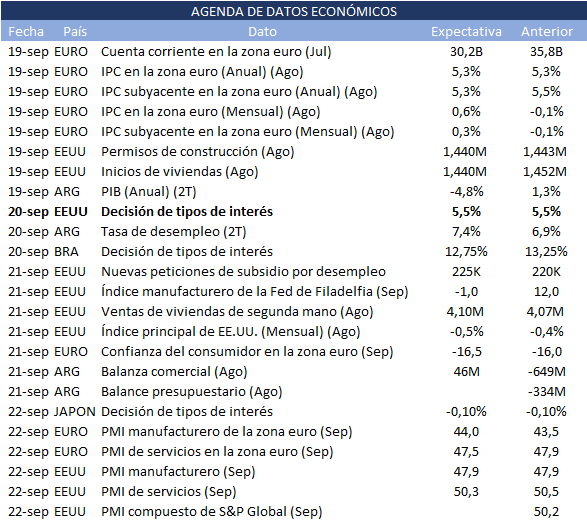

Por su parte, el Instituto de Gestión de Suministros publicará el lunes su informe del PMI manufacturero de septiembre, que se espera se mantenga en territorio de contracción por undécimo mes consecutivo. Todo apunta a que el informe del PMI del sector servicios del ISM, que se publicará el miércoles, indicará un crecimiento ligeramente más lento.

2. Comparecencia de Powell

Jay Powell, junto con el presidente de la Fed de Filadelfia, Patrick Harker, participará el lunes en una mesa redonda con trabajadores, propietarios de pequeñas empresas y líderes comunitarios.

Los datos del viernes indican avances en materia de inflación, con una inflación subyacente anual por debajo del 4% por primera vez en más de dos años, pero la subida de los precios del petróleo, que impulsa el costo de la gasolina en surtidores, sugiere que el camino hacia el objetivo de inflación del 2% de la Fed será largo.

3. Los mercados de valores inician el cuarto trimestre

Tras un tercer trimestre flojo para las acciones, comienza el último trimestre del año.

En el conjunto del trimestre, el índice S&P 500 ha bajado un 3,6%, el Dow un 2,6% y el Nasdaq un 4,1%. En septiembre, el S&P 500 cayó un 4,9%, el Dow un 3,5% y el Nasdaq un 5,8%.

El aumento del rendimiento de los bonos está sacudiendo los mercados bursátiles, y algunos inversores temen que las valoraciones disparadas de las empresas de gran capitalización, como Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) y Amazon (NASDAQ:AMZN), podrían ser otro punto débil.

Las acciones de las empresas tecnológicas y de crecimiento, que a menudo prevén un crecimiento importante de los beneficios de cara a los años siguientes, tienden a verse especialmente perjudicadas cuando aumenta el rendimiento, ya que sus beneficios futuros previstos se descuentan más.

Sin embargo, el cuarto trimestre traerá otra temporada de resultados y, aunque el auge de la inteligencia artificial sigue siendo importante, todavía hay algunas dudas acerca del impulso final de los beneficios.

4. Discurso de Lagarde

Christine Lagarde, presidenta del BCE, pronunciará un discurso el miércoles, en el que los inversores estarán pendientes de los indicios sobre el futuro rumbo de tasas de interés, después de que los datos del viernes mostraran que la inflación de la zona euro cayó el mes pasado a mínimos de dos años.

Los datos alimentaron las expectativas de que el BCE haya subido tas tasas lo suficiente como para que la inflación vuelva a su objetivo del 2%.

La inflación del bloque alcanzó brevemente las dos cifras el pasado otoño, debido a la combinación de la subida de los costes energéticos, los problemas pospandémicos en las cadenas de suministro y el elevado gasto público.

En respuesta, el BCE subió tasas de interés hasta máximos históricos del 4,0% frente a los mínimos del -0,5% en poco más de un año, tras una década tratando de estimular la inflación mediante una política monetaria ultrarrelajada.

5. El Banco Mundial rebaja la previsión de crecimiento de China

El Banco Mundial ha rebajado sus previsiones de crecimiento para el próximo año en China, citando una serie de débiles datos de la segunda mayor economía del mundo.

En un informe semestral publicado el domingo, el Banco Mundial señalaba el impacto de la actual crisis de liquidez del sector inmobiliario y la lenta recuperación tras la pandemia, así como factores externos como el proteccionismo comercial y los elevados tipos de interés.

Como resultado, ahora cree que la producción económica de China aumentará un 4,4% en 2024, por debajo de sus estimaciones anteriores que hablaban de un 4,8%. Sin embargo, no se han modificado las expectativas de crecimiento para este año, que ascienden a un 5,1%.

Los brotes verdes pueden estar empezando a surgir en la economía china tras meses de débiles indicadores económicos. El sábado, una encuesta oficial mostró que la actividad industrial del país se expandió por primera vez en seis meses. La producción manufacturera y el crecimiento de las ventas minoristas también se aceleraron en agosto, mientras que la caída de las exportaciones y las importaciones se atenuó.

Pekín se ha movilizado recientemente para apuntalar la economía, aunque algunos analistas sostienen que será necesario un mayor apoyo para que el Gobierno alcance su objetivo de crecimiento del 5% para este año.