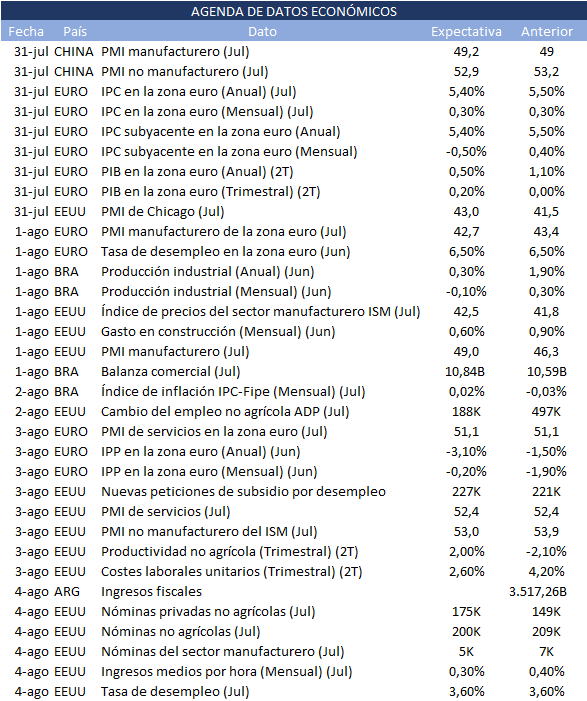

Las principales noticias de esta semana (31/7 al 04/8) serán los resultados de las grandes tecnológicas y el informe de empleo de julio de Estados Unidos. Los inversores también se centrarán en la última decisión del Banco de Inglaterra sobre los tipos de interés y en los datos económicos de la eurozona y China.

Esto es lo que hay que saber para comenzar la semana.

- Informe de empleo no agrícola

Todo apunta que el informe de empleo estadounidense del viernes mostrará que la economía ha creado 175.000 puestos de trabajo en julio, mientras que la tasa de desempleo del 3.6%, se ha mantenido en mínimos históricos, y la remuneración media por hora se ha enfriado.

La confianza de los inversores recibió un impulso la semana pasada cuando el presidente de la Fed, Jerome Powell, dijo que ya no se prevé una recesión en Estados Unidos y que la inflación tenía posibilidades de volver a su objetivo del 2% sin mucha pérdida de empleo.

La disyuntiva entre inflación y recesión: indicios de que la economía está creciendo a un ritmo demasiado rápido podrían despertar los temores de que la Reserva Federal tenga que seguir subiendo los tipos para contener la inflación; por el contrario, una fuerte caída del empleo podría reavivar los temores de recesión.

- Resultados de empresas

Continúan llegando resultados con los informes de las empresas de gran capitalización Apple (NASDAQ:AAPL) y Amazon (NASDAQ:AMZN), que presentarán sus resultados el jueves tras el cierre del mercado.

Las optimistas previsiones de Meta (NASDAQ:META) Platforms y los resultados de la empresa matriz de Google, Alphabet (NASDAQ:GOOGL) de la semana pasada reforzaron los argumentos de quienes creen que las elevadas valoraciones de las empresas de gran capitalización están justificadas.

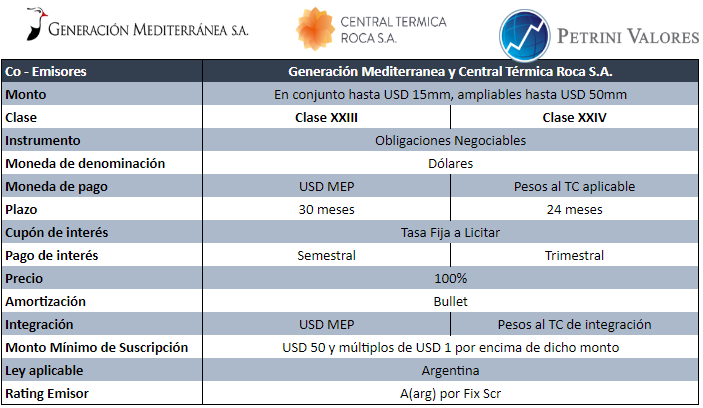

El martes publica sus resultados la farmacéutica Pfizer (NYSE:PFE) y el jueves hará lo propio la petrolera Petrobras (NYSE:PBR), controlada por el Estado brasileño.

Más de la mitad de las empresas que cotizan en el S&P 500 habían presentado sus resultados del segundo trimestre ya el viernes, de las cuales el 78,7% han superado las expectativas de los analistas.

- Decisión del Banco de Inglaterra sobre los tipos de interés

El Banco de Inglaterra celebra reunión de política monetaria el jueves y los mercados están divididos sobre si los responsables de la misma volverán a subir los tipos 25 puntos básicos tras la subida de 50 puntos básicos de junio, ya que la inflación no se ha acelerado desde febrero y hay indicios de que las presiones generalizadas sobre los precios empiezan a aflojar.

Pero la inflación, en el 7,9% en junio, es la más alta de las principales economías y sigue estando muy por encima del objetivo del 2% del Banco de Inglaterra, por lo que los mercados no descartan la posibilidad de una subida de 50 puntos básicos, sobre todo si los responsables de la política monetaria creen que podrían tener que volver a subir los tipos en septiembre.

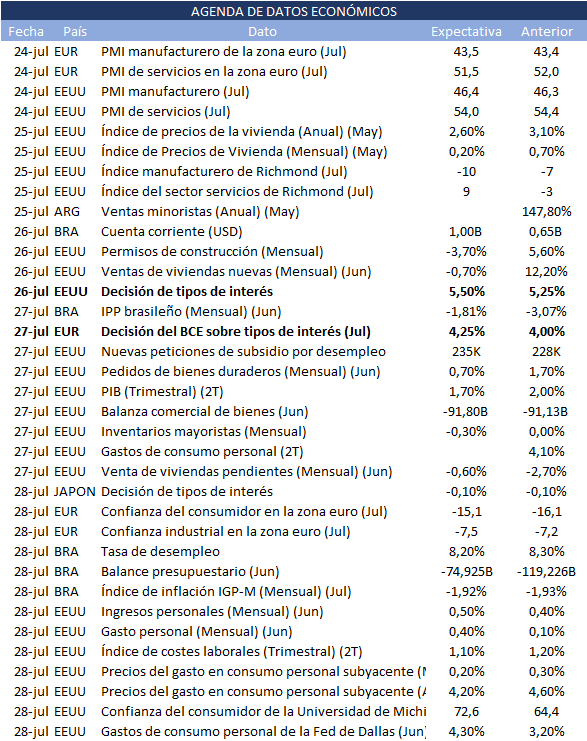

- Datos de la eurozona

La eurozona publicará el lunes una estimación preliminar de la inflación de julio y del PIB del segundo trimestre que se seguirán muy de cerca ante el debate sobre si el Banco Central Europeo podría volver a subir los tipos de interés en su próxima reunión de septiembre.

Se espera que los datos del PIB muestren que la economía del bloque volvió a crecer en el segundo trimestre, mientras que todo apunta a que la inflación se moderará sólo ligeramente.

La inflación de la zona euro se ha reducido a la mitad desde los máximos registrados el pasado mes de octubre, aunque en un 5,5% aún está muy por encima del objetivo del 2% fijado por el BCE.

La presidenta del BCE, Christine Lagarde, dijo que lo que venga después aún está en el aire, aunque el banco central estaba decidido a “romper la tendencia” de la inflación.

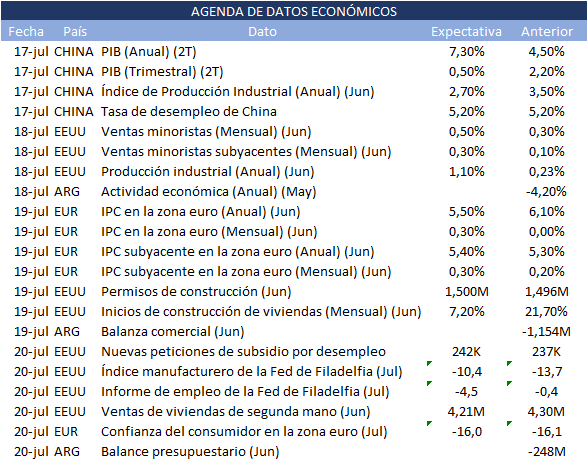

- PMI chinos

Es probable que los datos de los PMI de China de principios de semana apunten a una contracción de la actividad manufacturera por cuarto mes consecutivo en julio, lo que subraya la necesidad de medidas de estímulo para apoyar la recuperación pospandemia de la segunda economía mundial.

El lunes se publicarán la encuesta oficial PMI manufacturero, que se centra en general en las grandes empresas y las empresas estatales, y su encuesta sobre el sector servicios.

La economía china creció a un ritmo lento en el segundo trimestre a medida que la demanda se debilitaba en el país y en el extranjero, pero la mayoría de los analistas creen que es poco probable que los responsables de la política monetaria ofrezcan ningún estímulo agresivo ante los crecientes temores sobre los riesgos de la deuda.